Warum Lohnnebenkosten Äpfel und keine Birnen sind

Kennen Sie den Spruch „man sollte Äpfel nicht mit Birnen vergleichen?“ – Meine Lehrerin hat diesen Spruch geliebt. Äpfel und Birnen, Kilogramm und Liter, Meter und Kubikmeter dürfen beim Rechnen also nicht in einen Topf geschmissen werden.

So weit, so gut, doch ich fürchte, Wolfgang Katzian hat diese Weisheit in der Schule überhört. Er und der Österreichische Gewerkschaftsbund (ÖGB), dem er inzwischen vorsteht, verwechseln bei ihrer Argumentation gegen die Senkung der Lohnnebenkosten nämlich so einiges und auch bei der Arbeiterkammer dürfte es da ein paar Unklarheiten geben, denn Urlaubs- und Weihnachtsgeld gehören sicher nicht zu den Lohnnebenkosten. Auch den bezahlten Krankenstand und Urlaub will niemand infrage stellen. – Das sind also – um bei dem Bild zu bleiben – Birnen und keine Äpfel!

Worum es bei der Diskussion um die Senkung der Lohnnebenkosten geht, sind jene Positionen, die Arbeitgeber ZUSÄTZLICH zum Bruttolohn oder Bruttogehalt ihrer Arbeitnehmer:innen tragen müssen. Es geht um Dienstgeberbeiträge, die keinerlei Bezug zur Arbeitsleistung oder den Mitarbeiter:innen selbst haben und daher auch nicht mit ihnen verknüpft werden sollten. Sie machen rund ein Drittel der gesamten Lohnnebenkosten aus. Welche Lohnnebenkosten das genau sind, haben UNOS, die Vertretung liberal denkender Unternehmer:innen in Österreich klar aufgelistet. Hier also die „Äpfel-Liste“:

- Zuschlag zum Dienstgeberbeitrag/Kammerumlage 2 (geht an die Wirtschaftskammer): Die Wirtschaftskammer sitzt auf einem Rücklagenberg von rund 1,9 Milliarden Euro und kassiert trotzdem weiter hohe Beiträge von ihren – zwangsweise dazu verpflichteten – Mitgliedern, die noch dazu oft für mehrere Gewerbe zahlen müssen. Die Kammerumlage 2 sollte daher gänzlich abgeschafft werden. Aktuell sind alle Mitglieder der Wirtschaftskammerorganisation, die im Bundesgebiet Dienstnehmer beschäftigen, dazu verpflichtet, diesen Dienstgeberbeitrag zu zahlen (Zuschlag zum Dienstgeberbeitrag (DZ) – WKO.at). Dieser sinnfreie Zwangsbeitrag beträgt je nach Bundesland zwischen 0,34 Prozent und 0,48 Prozent.

- Kommunalsteuer (geht an die Gemeinde): Auch die Kommunalsteuer hat keinen unmittelbaren Bezug zur Arbeitsleistung und schlägt sich mit 3 Prozent zu Buche (Bemessungsgrundlage der Kommunalsteuer (usp.gv.at)).

- FLAF (geht an das Finanzamt): Bekannt ist der Familienlastenausgleichsfonds (FLAF) dafür, dass aus ihm die Familienbeihilfe bezahlt wird. Doch über die Jahrzehnte ist aus dem FLAF ein finanzpolitischer Bauchladen geworden, aus dem inzwischen von Schulbüchern bis zur Lehrlingsfreifahrt alles Mögliche finanziert wird. Auch hier fehlt der Bezug zu den Arbeitnehmer:innen. Der Dienstgeberbeitrag zum FLAF beträgt aktuell 3,9 Prozent, kann aber auf 3,7 Prozent gesenkt werden, „wenn dies eine lohngestaltende Vorschrift vorsieht“.

- Dienstgeberbeitrag zur Wohnbauförderung (wird von der Sozialversicherung eingehoben – geht an das jeweilige Bundesland): Für die Wohnbauförderung (WBF) zahlen sowohl der Dienstgeber als auch der Dienstnehmer jeweils 0,5 Prozent. Warum es ausgerechnet für die Wohnbauförderung eine spezielle Abgabe gibt, ist nicht nachvollziehbar, denn andere wichtige Förderungen, wie etwa für Forschung, werden ohne eigene Abgabe vom Staat finanziert.

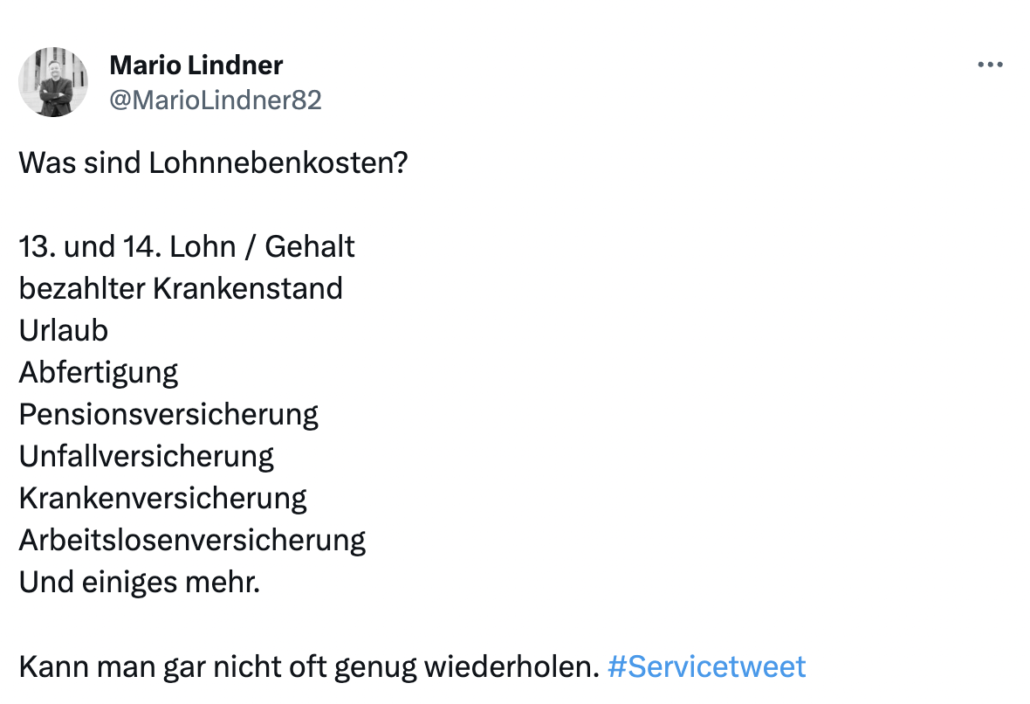

Abgesehen von dem, was netto am Konto des/der Dienstnehmer:in landet, sind von ihm/ihr natürlich noch sämtliche Versicherungsbeiträge und die Lohnsteuer zu bezahlen. Allerdings werden diese Abgaben auch direkt vom Arbeitgeber abgeführt. Zählt man diese Abgaben dazu, spricht man vom Bruttogehalt. Dazu zählen Kranken-, Unfall- und Pensionsversicherung, aber eben NICHT das Urlaubs- oder Weihnachtsgeld, was kurioserweise auch Teilnehmer der „Twitteria“, wie zum Beispiel der SPÖ-Nationalratsabgeordnete Mario Lindner behaupten.

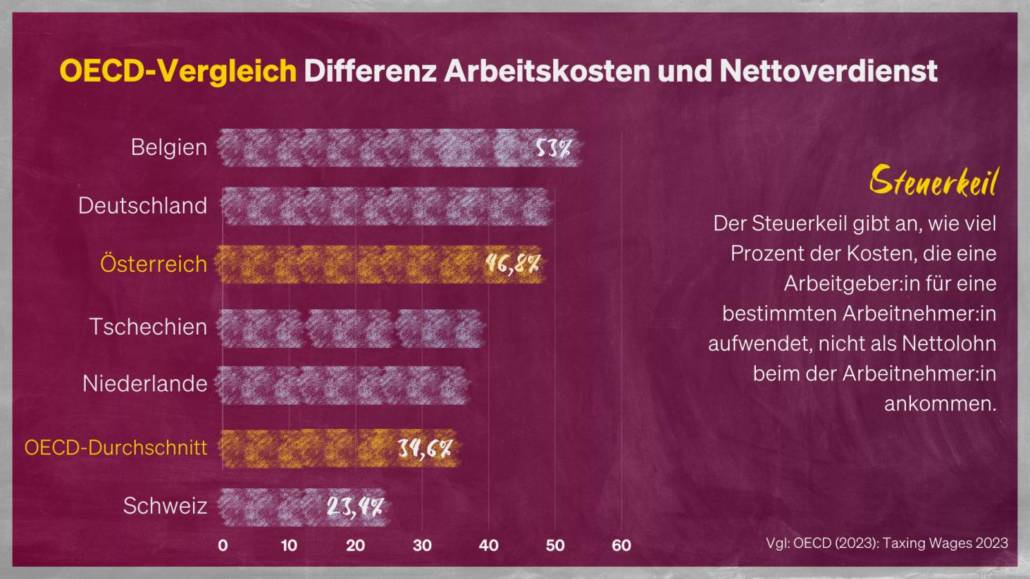

Aber zurück zu den echten Lohnnebenkosten – also jenen, die der Dienstgeber bezahlt: Das Problem an diesen Dienstgeberbeiträgen ist, dass sie Arbeit in Österreich so teuer machen, dass das unseren Standort schädigt. Unternehmen, die in Österreich Mitarbeiter:innen beschäftigen, zahlen so hohe Arbeitgeberbeiträge wie kaum in einem anderen europäischen Land. Der Vergleich des sogenannten Steuerkeils macht sicher: Die Differenz zwischen den Arbeitskosten der Arbeitgeber:innen und dem Nettoverdienst, der Arbeitnehmer:innen nach Abzug von Steuern und Abgaben bleibt, lag 2022 im Schnitt der 38 OECD-Länder bei 34,6 Prozent. In Österreich aber bei 46,8 Prozent! Übertroffen wurde Österreich laut „Taxing Wages 2022“-Studie (Taxing Wages 2023: Indexation of Labour Taxation and Benefits in OECD Countries | en | OECD) nur von Belgien (53 Prozent) und Deutschland (47,8 Prozent) und Frankreich (47 Prozent). Dass es auch anders geht, zeigen Länder wie Dänemark oder die Niederlande, wo diese Abgabenquote 35,5 beträgt und damit deutlich unter dem österreichischen Wert liegt. Und auch in unserem Nachbarland Tschechien sind es nur 39,8 Prozent.

Eine deutliche Senkung der Lohnnebenkosten ist also ein berechtigtes Anliegen der Wirtschaftstreibenden. Der Staat soll seine Verantwortung wahrnehmen und den Faktor Arbeit steuerlich entlasten und jene Lohnnebenkosten, die keinen Bezug zur Arbeitsleistung haben, streichen und die entsprechenden Leistungen aus dem Bundesbudget bestreiten! Für Arbeitgeber:innen und Arbeitnehmer:innen ergäbe sich daraus eine Win-Win-Situation: Die einen hätten bei den Lohnverhandlungen mehr Spielraum und den anderen bliebe mehr Netto vom Brutto – ohne jegliche Einschränkung von Kranken-, Unfall- oder Pensionsversicherung, weil das sind ja Birnen, Herr Katzian.